Информационные сайты:

Гид предпринимателя:

Календарь событий:

| Пн | Вт | Ср | Чт | Пт | Сб | Вс |

|---|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 | ||

| 6 | 7 | 8 | 9 | 10 | 11 | 12 |

| 13 | 14 | 15 | 16 | 17 | 18 | 19 |

| 20 | 21 | 22 | 23 | 24 | 25 | 26 |

| 27 | 28 | 29 | 30 | 31 | ||

Что изменилось в налогообложении имущества организаций

26 мая 2015 г.

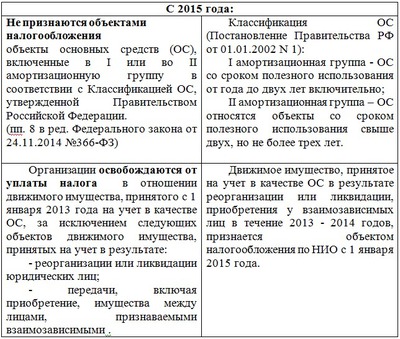

Федеральным законом от 24.11.2014 №366-ФЗ (далее - Закон №366-ФЗ) были внесены изменения в перечень не облагаемого налогом движимого имущества. Перечень имущества, не признаваемого объектом налогообложения, приведен в п. 4 ст. 374 НК РФ, который Законом №366-ФЗ дополнен новым подпунктом. Одновременно с 1 января 2015г. расширен перечень льгот в отношении движимого имущества, освобождаемого от налогообложения. Налоговые льготы по налогу на имущество установлены ст. 381 НК РФ.

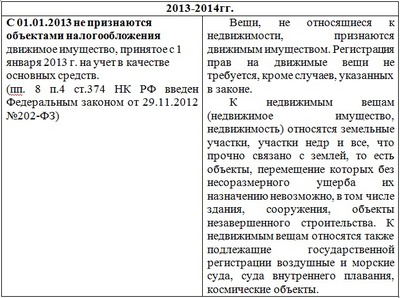

С 1 января 2013 г. из налогооблагаемой базы налога на имущество организаций исключались объекты движимого имущества, принятые на учет в качестве основных средств с 1 января 2013.

При этом движимые объекты основных средств, принятые на учет до 1 января 2013г., налогом на имущество облагались в общем порядке.

Федеральным законом от 24.11.2014 №366-ФЗ (далее - Закон №366-ФЗ) были внесены изменения в перечень не облагаемого налогом движимого имущества. Перечень имущества, не признаваемого объектом налогообложения, приведен в п. 4 ст. 374 НК РФ, который Законом №366-ФЗ дополнен новым подпунктом.

Одновременно с 1 января 2015г. расширен перечень льгот в отношении движимого имущества, освобождаемого от налогообложения. Налоговые льготы по налогу на имущество установлены ст. 381 НК РФ.

Таким образом, налогом на имущество не облагается движимое имущество сроком полезного использования до 3 лет включительно.

Необлагаемое движимое имущество, принятое к учету с 1 января 2013 г., теперь входит в льготируемый перечень, за исключением имущества, полученного в результате реорганизации или ликвидации организаций, а также от взаимозависимого лица.

Взаимозависимыми признаются лица в случае, если их отношения могут оказать влияние на условия и (или) результаты совершаемых ими сделок. В п. 2 ст. 105.1 НК РФ приведен перечень таких оснований. Например, одним из оснований взаимозависимости является доля участия одной организации в другой организации. Если эта доля составляет более 25%, то организации признаются взаимозависимыми.

Анализ изменений, внесенных в текст главы 30 НК РФ показывает следующее. В п. 25 ст. 381 НК РФ говорится о движимом имуществе, принятом на учет после 1 января 2013 г., без указания конкретного диапазона амортизационных групп. Но, исходя из того, что имущество I - II амортизационных групп не является объектом налогообложения (независимо от даты принятия на учет такого имущества), законодатель отнес к льготируемым имущество III - X амортизационных групп.

Если организация ранее не включала в расчет налога на имущество движимые объекты, полученные в результате реорганизации (ликвидации) организации либо от взаимозависимых лиц, по состоянию на 1 января 2015 г. необходимо перевести стоимость таких активов на соответствующие счета учета основных средств, подлежащих налогообложению.

Таким образом, налоговая нагрузка увеличится у налогоплательщиков, получивших движимое имущество в результате реорганизации или ликвидации юридических лиц либо получивших движимое имущество от взаимозависимых лиц.

Как отразить в отчетности льготируемое движимое имущество

Остаточная и средняя стоимость льготируемого движимого имущества отражается в налоговом расчете по авансовым платежам (налоговой декларации) по налогу на имущество обособленно (в графе 4 по строкам 020 - 110 и строке 140 разд. 2).

Организации, заявляющие право на льготу на основании п. 25 ст.381 НК РФ, начиная с отчетных периодов 2015 года по строке 160 раздела 2 декларации (расчета по авансовому платежу) должны указать код льготы 2010257 - до внесения официальных изменений в Приказ ФНС России от 24.11.2011 №ММВ-7-11/895.

В рамках камеральной проверки при заявлении льготы налоговые органы вправе запросить документы, подтверждающие налоговые льготы. Применительно к льготам по налогу на имущество такими документами могут быть, в частности, акты о приеме-передаче объектов основных средств, инвентарная карточка учета объекта основных средств.

В целях правильного расчета налога на имущество налогоплательщикам необходимо вести раздельный учет движимого имущества, не являющегося объектом налогообложения, льготируемого имущества, а также движимого имущества, подлежащего налогообложению.

Отдел работы с налогоплательщиками

Межрайонной ИФНС России № 5 по РС (Я)

Источник:

Межрайонная ИФНС России № 5 по РС (Я)

Loading...